民爆光电第二次冲击创业板,估值凹出问题?

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:IPO日报

创业板IPO企业深圳民爆光电股份有限公司(下称“民爆光电”)的看点颇多。

比如,民爆光电曾有创业板IPO的历史,此次IPO属于第二次冲击创业板;民爆光电2021年计算股份支付费时采用的公允价值,与两次IPO目标相比似乎成了一片估值洼地。

来源:公司官网

二冲IPO

粗看民爆光电的名字,可能有人会联想到民用爆破一类,实际上,民爆光电主要从事LED照明产品的研发、设计、制造、销售及服务。

从股权结构来看,自民爆光电成立以来,谢祖华一直作为民爆光电的实控人经营和管理民爆光电,其目前直接持有民爆光电49.59%的股份,通过立勤投资、睿赣合伙、立鸿合伙分别间接控制民爆光电37.07%、4.44%和4.44%的股权,因此谢祖华合计控制民爆光电95.54%的股权,处于绝对控股地位。

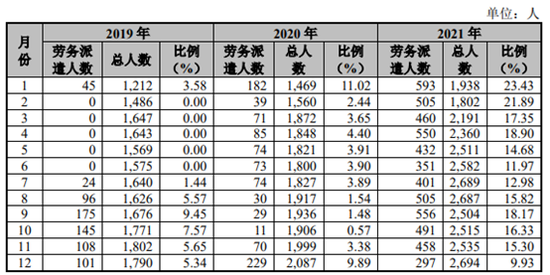

深交所官网显示,民爆光电曾于2020年7月开启创业板IPO征程,之后于2021年9月终止。这一时期,民爆光电最新申报稿为2021年9月披露。民爆光电在该申报稿中表示,报告期内,即2018年至2020年,经自查仅2019年9月、2020年1月、2020年12月存在劳务派遣人数超过公司及子公司用工总量10%的情形,该情形发生后,公司已采取整改措施,将劳务派造用工人数降低至用工总量10%以下。

第一次IPO进程,数据来源:深交所

有意思的是,民爆光电2022年5月开启第二次IPO征程,其深交所问询回复函显示,民爆光电2021年1月至2021年11月劳务派遣人数占用工总量的比例均超过10%,分别为23.43%、21.89%、17.35%、18.9%、14.68%、11.97%、12.98%、15.82%、18.17%、16.33%、15.3%。特别是2021年1月至2021年9月,民爆光电彼时处于第一次创业板IPO阶段,但劳务派遣比例一度达到23.43%,且均超10%。尽管不属于彼时的报告期,但对此情况,民爆光电2021年9月公布的申报稿均未提及。

劳务派遣摘要,数据来源:深交所问询回复函

值得一提的是,国家人社部官网显示,《劳务派遣暂行规定》自2014年3月1日起施行。该规定要求,用工单位在规定施行前使用被派遣劳动者数量超过其用工总量10%的,应当制定调整用工方案,于2016年3月1日前降至规定比例。

上海汉盛律师事务所合伙人王建新对《国际金融报》记者表示,劳务派遣只能适用临时性、辅助性、替代性的工作岗位,但很多企业为了节省成本,常规性工作岗位也采用劳务派遣的用工方式,这实质上是违反劳动合同法的相关规定,不利于劳动者权益的保护。

估值洼地?

在此背景下,民爆光电的业绩却并不“好看”。2019年至2021年,民爆光电虽然营业收入总体呈增长趋势,分别为10.82亿元、10.59亿元、14.97亿元,但其归母净利润分别为2.02亿元、1.77亿元、1.7亿元,持续下降。

民爆光电在2022年8月公布的申报稿中表示,基于公司目前的经营状况和市场环境,经公司初步测算,公司2022年全年营业收入约为13.5亿元至14亿元,较上年同期下降6.49%至9.83%,扣非后归母净利润预计为1.66亿元至1.73亿元,较上年同期增长5.92%至10.39%。

关于略有增长的原因,看起来似乎有外部因素影响。民爆光电在该申报稿中表示,主要原因有三个,一是由于前期周金梅、黄丹转回股权对应的股份支付费用加速行权,公司2022年分摊的股份支付减少;二是2022年美元兑人民币汇率上涨使得公司汇兑收益增加;三是资产减值损失和信用减值损失减少。

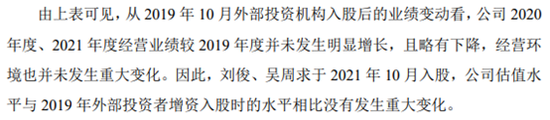

另外,谈起股份支付,民爆光电2021年实施的新增员工股权激励,认定的公允价值是参考2019年10月深创投、红土智能等新股东增资时的估值17.79亿元确定。对此,民爆光电在申报稿中表示,2019年10月外部投资者入股后,公司2020年和2021年的经营业绩相较2019年并未发生明显增长,且略有下降,经营环境也并未发生重大变化。因此,2021年10月公司员工入股,公司估值水平与2019年外部投资者入股时的水平相比没有发生重大变化。

估值情况摘要,数据来源:深交所问询回复函

上面解释看起来似乎挺有道理,不过,如果对比一下就会发现问题。

民爆光电2021年9月公布的申报稿中,其募投项目的募集资金投入为12.04亿元,发行不超过2617万股,占发行后总股份的25%。以此计算,民爆光电达到该目标的估值约为48.17亿元。考虑稀释作用,比2021年10月计算股份支付采用的公允价值多出了103.08%。

另外,民爆光电2022年的预计业绩增长并不明显,且营业收入还有所下滑,但民爆光电此次2022年5月开启的创业板IPO,其募投项目的募集资金投入为11.02亿元,发行不超过2617万股,占发行后总股份的25%。以此计算,民爆光电达到该目标的估值约为44.07亿元。考虑稀释作用,相较2021年10月计算股份支付采用的公允价值增值了85.79%。

那么,民爆光电2021年10月采用的公允价值为何远低于前后拟IPO的估值目标?民爆光电能否在业绩增长较慢的情况下,实现估值猛增?如果能实现,民爆光电2021年10月采用的公允价值又是否公允?

需要指出的是,违法违规方面,民爆光电2020年11月因申报货物核定规格与申报情况不符,其被海关罚款1000元。民爆光电2019年至2021年因未按照规定期限办理纳税申报和报送纳税资料而被有关部门罚款的事例共有5起。