美联储正在打一场情绪战,美股分化避险板块能否抗住冲击?

目前市场预期,年内美联储或将继续加息150基点。

美联储决心对抗通胀的表态令投资者再次陷入了恐慌,三大股指较8月高位回落超8%,逼近技术性回调区间。

与过去几年相比,本轮加息周期中美联储对于股市波动的关注已经让位于物价对经济的威胁。从近期的板块表现看,一些行业表现更为抗跌, 能源、防御性板块和高票息价值股视为投资者短期避险和资产组合调整的目标。面对咄咄逼人的加息预期,熊市反弹风险对美股的全面冲击或才刚刚开始。

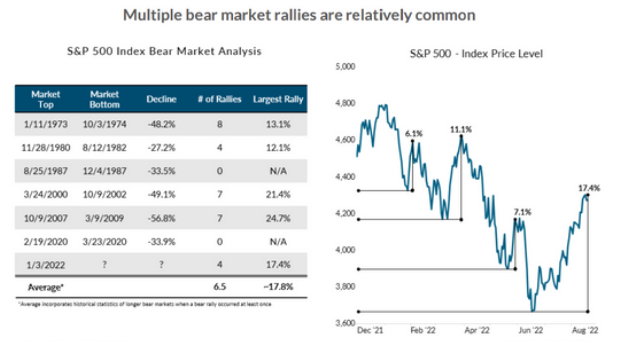

资管巨头Glenmede投资策略团队在研究了过去6轮熊市的行情特征后发现,期间平均会出现6.5次反弹行情,这往往是新的“陷阱”。“(标普500指数)从6月16日的低点反弹17%似乎与熊市反弹的特征一致,涨势逆转通胀意味着新低点将会在不远处出现。”报告提及,“虽然经济衰退尚未确认,但未来的道路将在很大程度上取决于不同的通胀前景和利率结果。”

避险情绪与行业分化

美股在动荡中进入了9月,季节性扰动以及对美联储加息步伐和经济影响的担忧让市场变得愈发颠簸。

夏季反弹背后的市场情绪有所退潮。在近期科技股和抱团股连续调整的冲击下,美国个人投资者协会(AAII)调查发现,短期看空市场的比例再次超过50%。美国银行称,该行私人客户8月中旬开始减持美国股票。与此同时,高盛发现衡量其冒险意愿的指标——对冲基金杠杆率正在接近2020年3月以来的最低水平。

空头正在积蓄能量。美国商品期货交易委员会(CFTC)最新数据显示,标普500指数期货净空头头寸接近2020年6月的高点。而根据S3 Partners的统计,8月跟踪纳斯达克100指数的景顺QQQ ETF空头头寸增加了54亿美元,至250亿美元,创下有史以来最大同期增幅。

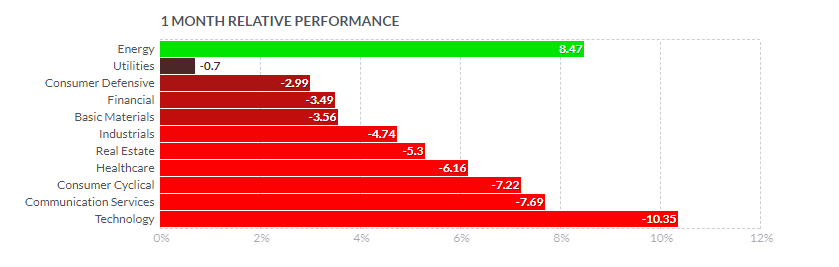

伴随着市场调整,美股主要板块并未泥沙俱下。从近一个月的表现看,行业分化的特征非常明显。能源板块是今年最大的赢家,俄乌冲突悬而未决令其前景依然被广泛看好。消费品、公用事业板块也相对抗跌,在经济面临不确定性的情况下,消费者在必需品上的需求令两大行业具有了避险特性。相比之下,原材料、金融行业则受益于投资者对于高票息价值股的偏好。

通信服务和科技板块则相对表现垫底,美债收益率上升令科技股和成长股面临巨大的估值压力。DataTrek Research指出,加息担忧下股市前景愈发艰难,历史统计发现,当10年期国债收益率攀升到3%以上时,美股往往会像时钟一样准时出现调整。

瑞银全球财富管理(UBS Global Wealth Management)认为,股市回落和美债收益率上升说明了投资者低估了央行在当前通胀率下收紧政策的意愿。瑞银建议将投资组合向价值、优质收益和防御股倾斜,这些公司的特征包括高于平均水平的股息收益率和较低的债务股本比。

政策焦虑发酵或冲击市场

华尔街机构普遍认为,本轮美股调整的主要原因是美联储暗示将继续加息直到完成通胀目标,强烈的政策信号将对经济构成巨大压力。

从近期经济数据和美联储官员的表态看,对抗通胀的斗争可能陷入持久战,一场温和的衰退是可以接受的,而美联储不愿为这种风险主动提前降息。明尼阿波利斯联储主席卡什卡里(Neel Kashkari)此前表示,从技术上讲是否处于衰退并不会改变自己的判断。现在他关注的是通胀数据,以及未来继续加息的必要性。

根据CME FedWatch工具,近60%的投资者预计,年底美国联邦基金利率达到或超过3.75%~4.00%,换而言之,未来三次议息会议的加息空间为150基点。资产管理机构BK Asset Management宏观策略师施罗斯伯格(Boris Schlossberg)在接受第一财经采访时表示,市场回调反映了利率市场对明年降息定价过早的纠正。从历史上看,降息至少在利率达到峰值后半年开始,美联储目前的态度意味着可能会更久。

全美商业经济协会(NABE)最新调查显示,72%的受访经济学家预计下一次美国经济衰退将在2023年年中开始。对于美联储称在未来两年内将通胀率降至2%且不导致经济衰退,“完全没有信心”或“不太有信心”的比例高达73%。此外,根据美国全国经济研究所(NBER)的数据,只有20%的经济学家预计美国经济衰退不会在2023年下半年之前开始。

施罗斯伯格告诉第一财经,降息至少要等到明年三季度,因为美联储需要时间来实现通胀趋势性下降的目标,“虽然目前美国经济并未出现实质性衰退的信号,但激进预期和加息前置正在令硬着陆的风险上升,特别是明年。”

Vanguard高级国际经济学家帕特森(Andrew Patterson)表示,美联储现在真的在打一场情绪战……试图让市场接受这样的想法,即他们有更多的政策空间,以遏制40年来从未见过的通胀暴发。自今年3月以来,美联储实施了数十年来最严厉的一系列加息措施。目前的利率水平已经达到了2019年年中上一个加息周期的峰值,相比之下这次用了7个月,而当时是38个月。

缩表被认为是另一个潜在的风险,本月起美联储月度到期债券规模将达到950亿美元。美国银行表示,如果历史可以作为参考的话,美联储缩表会对股市构成威胁。该行在研究了2010-2019年美联储购债与标普500回报率之间的历史关系后得出结论称,到2023年,量化紧缩将导致标普500较当前水平下降7%。